Если говорить о фискальной составляющей таможенного регулирования, то точкой отсчета здесь становится стоимость товара, с которой взимается основная доля таможенных платежей. Таможенная стоимость определяет базу для обложения таможенной пошлиной, а также для целей внешнеэкономической статистики и применения мер государственного регулирования. Проще сказать, таможенная стоимость – эта цена сделки по контракту с учетом дополнительных расходов, которые понесла покупающая сторона к моменту пересечения границы. К таким дополнительным расходам могут быть отнесены:

- расходы по транспортировке товара до места ввоза на таможенную территорию, т. е. стоимость транспортировки, расходы по погрузке, выгрузке, перегрузке и страхованию; расходы покупателя – комиссионные вознаграждения, расходы по использованию многооборотной тары и стоимость упаковки; фактическая стоимость товаров и услуг, предоставленных покупателю бесплатно или по сниженной цене; расходы по инженерной проработке, ОКР и чертежей, выполненных вне территории РФ и необходимых для производства данных товаров; лицензионные и другие платежи, которые покупатель должен прямо или косвенно осуществить в качестве условия продажи оцениваемых товаров (иначе – интеллектуальная составляющая проданных товаров).

Из этого перечня видно, что государство заинтересовано в том, чтобы сделать таможенную стоимость как можно выше (от этого зависит размер таможенной пошлины), а декларант, наоборот, стремится эту стоимость насколько возможно уменьшить. Закон ставит декларанта в довольно жесткие рамки, предлагая ему самому определить эту стоимость, исходя из следующих правил.

1. Определение таможенной стоимости может производиться по одному из следующих методов:

- по цене сделки с ввозимыми товарами; по цене сделки с идентичными товарами; по цене сделки с однородными товарами; по методу вычитания стоимости; по методу сложения стоимости; резервным методом.

2. Основным методом, как ясно из этого перечня, считается метод по цене сделки с ввозимыми товарами. Если такой метод не может быть использован, применяется следующий по порядку метод. Если и этот метод невозможно использовать, берется третий по порядку, и так до последнего. Каждый последующий метод ставит декларанта в более выгодное положение, однако использование каждого метода, кроме основного, должно быть доказано таможенному органу.

За товары, перемещаемые через таможенную границу, взимаются следующие платежи в бюджет государства:

- таможенная пошлина; НДС (налог на добавленную стоимость); акцизный сбор; таможенные сборы.

Таможенная пошлина

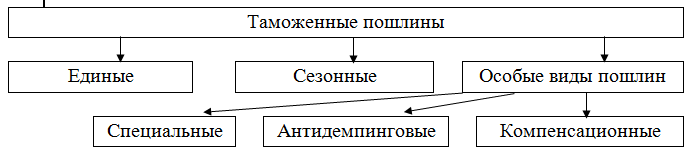

Таможенная пошлина является мерой принуждения и необходимым условием ввоза или вывоза товара с таможенной территории. Пошлина играет двоякую роль: фискальную, обеспечивающую доходы государственной казне, и регулирующую, призванную поощрить либо ограничить ввоз тех или иных товаров. Постоянно применяемые пошлины называются едиными, для отдельных видов товаров временно могут быть установлены другие виды (рис. 5.6).

Рис. 5.6. Виды таможенных пошлин

Сезонные пошлины устанавливаются для оперативного регулирования ввоза и вывоза товаров, при этом единые ставки на это время не действуют. Такие заниженные по сравнению с обычными ставки могут быть установлены, например, для ввоза зерновых культур во время их сезонного сбора. В дальнейшем после его обработки этот товар может быть с выгодой экспортирован. Срок действия сезонных пошлин не может превышать шести месяцев в году.

Специальные пошлины устанавливаются:

- в качестве защитной меры, если товары ввозятся в количествах и на условиях, наносящих или угрожающих нанести ущерб отечественным производителям подобных или непосредственно конкурирующих товаров; как ответная мера на дискриминационные и иные действия, ущемляющие интересы страны со стороны других государств или их союзов.

Антидемпинговые пошлины применяются в случаях ввоза на территорию РФ товаров по цене более низкой, чем их нормальная стоимость в стране вывоза в момент этого ввоза, если такой ввоз наносит или угрожает нанести материальный ущерб отечественным производителям подобных товаров либо препятствует организации или расширению производства подобных товаров в РФ.

Компенсационные пошлины используются при ввозе на территорию РФ товаров, при производстве или вывозе которых прямо или косвенно использовались субсидии. Такие пошлины применяются, если ввоз/вывоз наносит или угрожает нанести материальный ущерб отечественным производителям подобных товаров, препятствует организации или расширению производства подобных товаров в РФ. Каждая страна стремится поддержать своих производителей, выделяя из бюджета значительные субсидии. В результате себестоимость производства этих продуктов оказывается ниже среднемировой и такие производители оказываются в более выгодном положении, чем остальные. Именно в таких случаях в целях защиты национальных интересов вводятся пошлины, уравнивающие цену ввозимой продукции с произведенной в данной стране.

Основой таможенной пошлины является таможенная ставка, которая представляет собой установленный правительством и указанный в таможенном тарифе денежный размер обязательного платежа, взимаемый за ввоз товара. Применяются следующие виды ставок пошлин:

1) адвалорные, начисляемые в процентах к таможенной стоимости облагаемых товаров. К примеру, таможенный тариф по группе 0101 10 900 0 – «Лошади всех пород, за исключением племенных» имеет адвалорную ставку в размере 5 % от их стоимости за 1 лошадь без всяких вариантов;

2) специфические, начисляемые в установленном размере за единицу облагаемого товара (вес, объем, количество и пр.). В основном эти ставки применяются в отношении спиртоводочных и табачных изделий. Скажем, для всех видов коньяка с кодом 2208 20 120 0 действует специфическая ставка в размере 2 € за 1 л;.

3) комбинированные, сочетающие оба названных вида таможенного обложения. Тот, кто видел таможенные тарифы, обратил внимание на то, что большинство ставок там являются комбинированными. Например, для кода 108 11 000 0 – «Крахмал пшеничный» установлена двойная ставка 10 % стоимости, но не менее 0,03 € за 1 кг.

Плательщик налога – декларант или другое заинтересованное лицо.

Расчет ввозной пошлины ведется по следующей формуле:

ТП = К · СЕ · КЕ / КВ,

где ТП – размер ввозной пошлины в евро (долларах);

К – количество товара;

СЕ – ставка пошлины в евро (долларах) с единицы товара;

КЕ – курс Центрального банка России евро (доллара) к рублю на дату декларации;

КВ – курс валюты по принятой таможенной стоимости товара к рублю на дату декларации.

В случае взимания пошлины по процентной ставке формула имеет вид

ТП = ТС · СТС,

где ТП – размер ввозной пошлины в евро (долларах);

ТС – таможенная стоимость товара;

СТС – ставка ввозной пошлины, установленная по таможенной стоимости товара.

Налог на добавленную стоимость

Налог имеет две ставки: 10 % по продовольственным и 18 % по остальным товарам, в том числе по подакцизным. От уплаты этого налога освобожден ряд товаров по перечню, утверждаемому правительством. Этот платеж осуществляется только по ввозимым товарам, так как применение НДС к экспортным товарам увеличивает их стоимость, т. е. снижает конкурентоспособность.

База налогообложения определяется по формуле

НДС = (С + ТП + А) · Ст,

где С – таможенная

стоимость;

ТП – таможенная пошлина;

А – сумма акцизного сбора;

Ст – ставка НДС.

Акциз

Акциз – особый налог, взимаемый таможенными органами при ввозе товаров на таможенную территорию по особому перечню, определяемому в соответствии с гл. 22 Налогового кодекса РФ. Особенность применения этого платежа для таможенных операций состоит в том, что базой налогообложения при импорте является таможенная стоимость товаров или их количество, при экспорте – объем реализации товаров в натуральном выражении или стоимость подакцизных товаров, определяемая по отпускным ценам. Ставка акциза установлена ст. 193 гл. 22 НК РФ.

Таможенные сборы

Таможенные сборы – это обязательный платеж, взимаемый таможенными органами при перемещении товара через таможенную территорию. К таможенным платежам относятся:

1) сборы за таможенное оформление товара;

2) сборы за таможенное сопровождение товара;

3) сборы за хранение товара на таможенном складе или складе временного хранения.

Базой налогообложения для всех сборов является таможенная стоимость товаров, а ставки могут быть различными.

Ставка сбора за таможенное оформление установлена постановлением правительства в зависимости от таможенной стоимости товара. Например, при стоимости товара до 200 тыс. р. она составит 500 р., а при стоимости свыше 30 млн р. – 100 тыс. р. Это же касается и транспортных средств, выступающих в качестве товара.

Ставка сбора за таможенное сопровождение зависит от вида транспорта и расстояния сопровождения. Так, при сопровождении каждого автомобиля и единицы железнодорожного состава она установлена в размере от 1000 до 2000 р. за каждые 100 км, а для морского и воздушного судна – 20 тыс. р. независимо от расстояния.

Ставка сбора за хранение товара установлена в размере 1 р. за каждые 100 кг за каждый день хранения.